Deel 2: Waarin belegt Philips Pensioenfonds?

In het eerste deel van de serie over beleggen, hebben wij aan u uitgelegd waarom Philips Pensioenfonds belegt. Het korte antwoord op deze vraag was dat zonder te beleggen het opbouwen van een pensioen onbetaalbaar wordt. We hebben u ook uitgelegd dat er bij het vaststellen van de benodigde pensioenpremie vanuit wordt gegaan dat uw pensioenvermogen minimaal meegroeit met de rente. Dit is de reden waarom Philips Pensioenfonds een groot gedeelte van zijn vermogen in staatsobligaties belegt. Maar we houden ook rekening met inflatie. Omdat ieder jaar goederen en diensten duurder worden, heeft u meer geld nodig om hetzelfde te kunnen blijven consumeren. Om uw pensioen mee te laten groeien met de inflatie moet Philips Pensioenfonds beleggen in beleggingscategorieën die naar verwachting meer rendement opleveren, zoals aandelen en hoogrenderende bedrijfsobligaties. In dit tweede deel van de vervolgserie over beleggen leggen wij aan u uit waarin Philips Pensioenfonds precies belegt en waarom we dit doen. Ook staan we stil bij de relatie tussen de hoogte van het rendement en het risico dat we lopen. Maar we beginnen met het beantwoorden van de vraag waarom een pensioenfonds eigenlijk rendement maakt.

Rendement komt tot stand doordat een economie groeit

Voor veel mensen is rendement iets wat moeilijk voor te stellen is. Hoe kan het dat iets zomaar meer waard wordt? Om dit te begrijpen, moeten we inzien dat onze welvaart ieder jaar toeneemt. Morgen zal het gemiddeld wat beter zijn dan vandaag. Dit komt doordat de economie gemiddeld genomen over de tijd groeit. Door slimme toepassingen produceren we ieder jaar per persoon gemiddeld meer. Wat ook helpt, is dat de bevolking groeit. Ieder jaar wordt de omvang van de economie dus wat groter.

Door te beleggen, participeert een pensioenfonds in zo’n groeiende economie. Toenemende belastinginkomsten stelt een regering bijvoorbeeld in staat om een lening met rente aan Philips Pensioenfonds terug te betalen. In een groeiende economie genereert een bedrijf in de regel ook ieder jaar meer omzet en meer winst. De waarde van het bedrijf neemt dan toe. Door het bezitten van aandelen is Philips Pensioenfonds mede-eigenaar van veel bedrijven. De waarde van de aandelenbelegging neemt over de tijd toe. Het stukje toegenomen waarde wordt rendement genoemd.

Rendement en risico gaan hand in hand

Hoe groter de onzekerheid is bij een investering, hoe hoger het rendement zal zijn dat een belegger ervoor terug wil. Rendement en risico gaan dan ook hand in hand! Hoewel iedere belegging profiteert van economische groei, hangt de mate waarin dit gebeurt uiteindelijk af van hoe risicovol een belegging is. Om meer rendement te verkrijgen, moet meer risico genomen worden. Dit druist tegen onze intuïtie in. Immers, kun je juist niet door meer risico te nemen, meer verliezen op een belegging? Ja, dat klopt. En een belegger houdt hier rekening mee. Hij zal alleen de belegging kopen als de prijs laag genoeg is om op termijn voor het genomen risico gecompenseerd te worden. Op korte termijn kan een verlies optreden. Maar op de langere termijn zal, doordat een economie in de regel groeit, er een hoger rendement zijn op de belegging met meer risico dan op de belegging met minder risico.

Beleggingen in staatsobligaties zijn het minst risicovol…

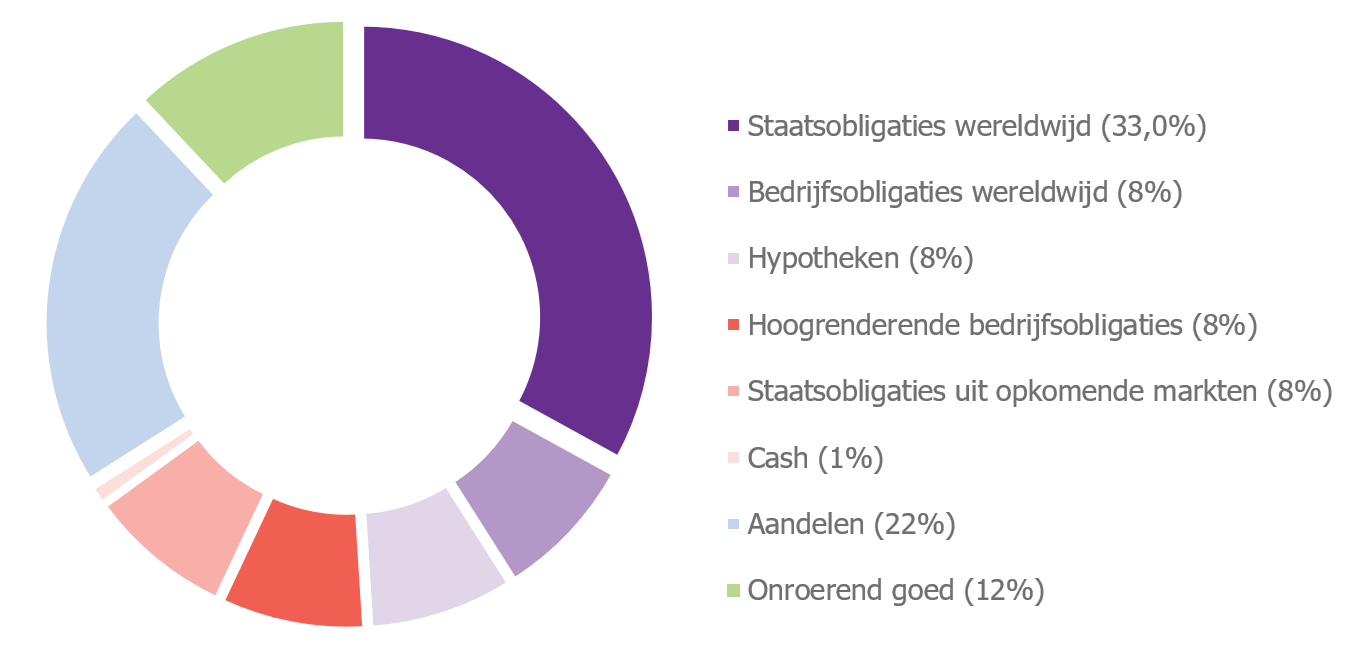

Van al de beleggingen die Philips Pensioenfonds heeft, zijn staatsobligaties het veiligst. In het taartdiagram hieronder kunt u zien, dat Philips Pensioenfonds 33% van zijn vermogen belegt in staatsobligaties.

In het eerste deel van de serie over beleggen hebben we al aan u uitgelegd dat staatsobligaties in essentie leningen zijn aan overheden. Deze betalen die leningen terug met rente.

…bedrijfsobligaties en hypotheken zijn ook veilig

Tot de minst risicovolle beleggingen van Philips Pensioenfonds behoren ook bedrijfsobligaties en hypotheken. In beide beleggingscategorieën belegt Philips Pensioenfonds 8% van zijn vermogen. Bedrijfsobligaties zijn leningen aan bedrijven. Net zoals bij staatsobligaties alleen geld wordt uitgeleend aan landen met een goede kredietwaardigheid (ofwel landen die financieel gezond zijn en hun betalingsverplichtingen kunnen nakomen), wordt bij bedrijfsobligaties alleen geld uitgeleend aan bedrijven met een goede kredietwaardigheid. Dit betekent dat de financiële positie van deze landen en bedrijven zodanig robuust is dat er een klein risico is op wanbetaling. De keerzijde van de medaille is dat het rendement op deze beleggingen laag is. Via beleggingen in hypotheken leent Philips Pensioenfonds geld uit aan huishoudens die met dit geld een huis kopen. Ook dit is een relatief veilige belegging.

Rendementen uit staatsobligaties, bedrijfsobligaties en hypotheken worden gebruikt om pensioenen te kunnen betalen

De reden dat Philips Pensioenfonds 49% van zijn vermogen belegt in deze veilige beleggingscategorieën, is dat naast premies de rendementen uit de beleggingen nodig zijn om pensioenen mee te betalen. Dit moeten dan ook wel veilige beleggingen zijn(1).

We nemen meer risico om uw pensioen met de inflatie mee te laten groeien

Echter, Philips Pensioenfonds heeft ook meer risicovolle beleggingen. Zoals reeds eerder vermeld, moeten we meer risico nemen om te kunnen indexeren. Goederen en diensten worden ieder jaar duurder. Deze ontwaarding van geld heet inflatie. Om ervoor te zorgen dat u ieder jaar evenveel kunt blijven consumeren, moet uw (toekomstige) pensioen met de inflatie meegroeien. Het benodigde rendement voor indexatie verkrijgen we door risicovoller te beleggen.

Hoogrenderende bedrijfsobligaties en staatsobligaties uit opkomende landen zijn al wat riskanter

Zo beleggen we 8% van ons vermogen in hoogrenderende bedrijfsobligaties. Zoals de naam al doet vermoeden, wordt met deze bedrijfsobligaties meer rendement gemaakt. Dit betekent dan ook dat er meer risico mee genomen wordt. De kredietwaardigheid van de bedrijven waar geld aan wordt uitgeleend, is dan ook wat minder goed dan bij normale bedrijfsobligaties. De kans dat bij dit soort beleggingen een lening en/of de rente niet wordt (terug)betaald, is dus wat groter. Maar de rente die Philips Pensioenfonds ontvangt op deze leningen is hoger dan bij gewone bedrijfsobligaties. Hetzelfde principe geldt voor staatsobligaties uit opkomende landen, waar we ook 8% van ons vermogen in beleggen. Omdat in deze landen de economie nog erg in ontwikkeling is, is het welvaartspeil lager dan in landen zoals Nederland, dat een hoog welvaartspeil heeft. Dit zorgt ervoor dat opkomende landen over het algemeen minder financiële reserves hebben. Ook hierbij is de kans wat groter dat zo’n land een lening niet aan Philips Pensioenfonds kan terugbetalen. Maar net zoals bij beleggingen in hoogrenderende bedrijfsobligaties wordt Philips Pensioenfonds hiervoor gecompenseerd. Opkomende landen betalen een hogere rente op hun leningen dan de leningen die Philips Pensioenfonds verstrekt aan ontwikkelde landen.

Aandelen en vastgoed zijn het meest risicovol

Van al de beleggingen zijn de beleggingen in aandelen en vastgoed het meest risicovol. Hier wordt dan ook in de regel het hoogste rendement mee gemaakt. Philips Pensioenfonds belegt 22% van zijn vermogen in aandelen en 12% in vastgoed. Bij een aandelenbelegging neemt Philips Pensioenfonds een belang in een bedrijf. Een aandeel is een riskantere belegging dan een bedrijfsobligatie. Bij een faillissement moeten namelijk eerst de obligatiehouders worden terugbetaald en alleen als er dan nog geld over is, krijgen de aandeelhouders hun belegd vermogen terug. Dit principe geldt ook bij beleggingen in vastgoed, waarbij Philips Pensioenfonds via zijn beleggingen mede-eigenaar is van gebouwen die verhuurd worden.

In het volgende deel leggen we u uit hoe Philips Pensioenfonds zijn beleggingsmix bepaalt

Hopelijk begrijpt u nu iets beter waar rendement vandaan komt, waarom de ene belegging meer rendeert dan de andere en waar Philips Pensioenfonds in belegt. Maar waarom beleggen we nu 22% van ons vermogen in aandelen, en niet 20% of 40%? Dit leggen we u uit in het volgende deel, waar we ingaan op de vraag hoe we precies onze beleggingsmix bepalen.